De acuerdo con la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef), una tarea importante con este sector de la población, es fomentar una mayor cultura financiera para tomar decisiones responsables y respaldadas en un conocimiento que permita no endeudarse, así como crear y fortalecer un patrimonio.

Por ello, bien valdría la pena que reflexiones sobre tus objetivos a largo plazo: independizarte, tener una familia, comprar un coche, una casa, estudiar en el extranjero o, aunque parezca lejano, gozar de una pensión digna.

En esta entrega de Brújula de compra conocerás la forma en que los jóvenes manejan sus finanzas, en qué gastan, los beneficios del ahorro y recomendaciones de cómo cuidar mejor tus ingresos. Es un buen momento para poner manos a la obra y canalizar tu dinero al cumplimiento de tus metas.

Un vistazo a la población joven

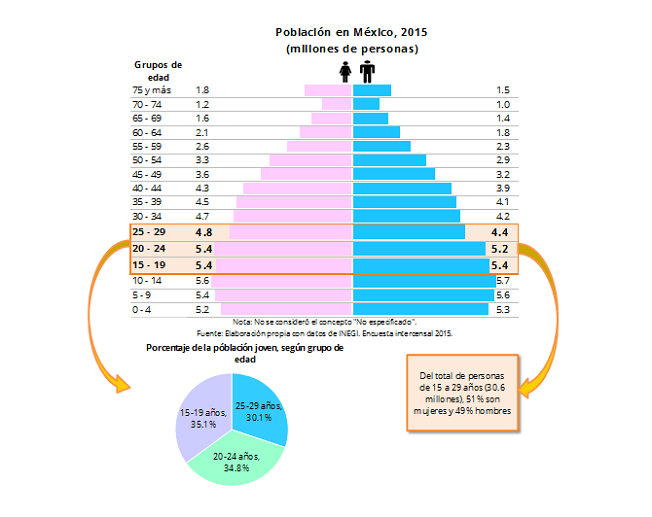

De acuerdo con datos de la Encuesta Intercensal, 2015 del Instituto Nacional de Estadística y Geografía (INEGI), en México había 119.5 millones de habitantes, de los cuales, 30.6 (25.7%) eran jóvenes de 15 a 29 años. La población joven se concentró mayormente (35.1%) entre los 15 y 19 años de edad (Ver gráfica).

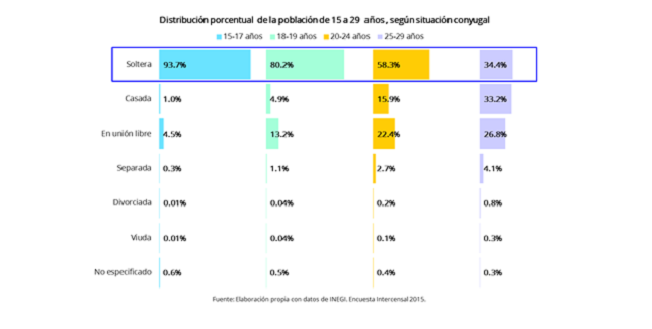

Si bien la mayoría de la población joven es soltera, algunos están casados, en unión libre e incluso ya experimentaron el divorcio y la condición de viudez, situaciones que pueden modificar sus costumbres, prioridades y gastos, (Ver gráfica).

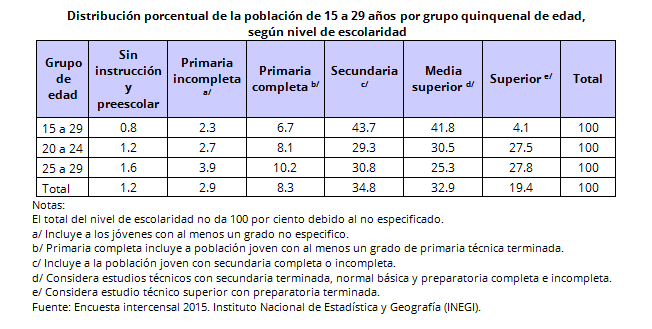

De acuerdo con el boletín publicado por INEGI en 2016 “Estadísticas a propósito del día internacional de la juventud (15 a 29 años)” que se celebró el pasado 12 de agosto, 34.8% de los jóvenes tiene estudios de secundaria, 32.9% cuenta con educación media superior, y solo 19.4% tiene estudios superiores (Ver cuadro).

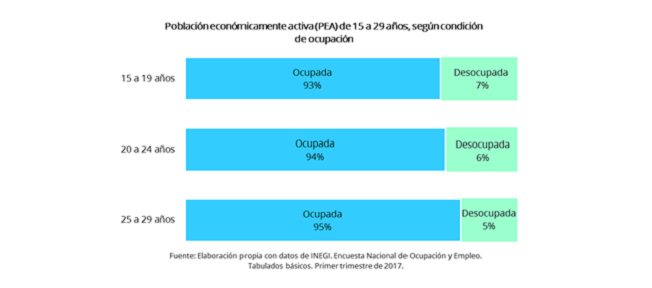

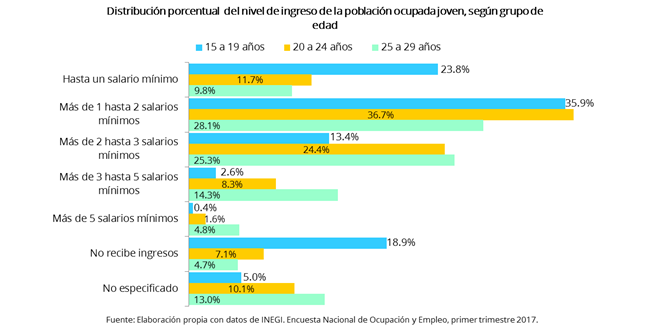

En lo concerniente al tema laboral, de acuerdo con datos de la Encuesta Nacional de Ocupación y Empleo (ENOE) de INEGI, al primer trimestre de 2017, la población de 15 a 29 años, en su mayoría se encuentra ocupada. El mayor porcentaje de desocupación (7%) es en la población de 15 a 19 años (ver gráfica).

Esta misma encuesta revela que 32.9% de los jóvenes ocupados, tienen un nivel de ingreso de hasta dos salarios mínimos.

Por grupos de edad se observó que entre más jóvenes más ingresos bajos (ver gráfica). Situación que se explica en parte por la menor instrucción recibida, que les permitiría acceder a mejores puestos y salarios.

Por otra parte, en cuanto a la posición en el trabajo, 80.7% de la población de 15 a 29 años labora de manera subordinada y remunerada, mientras que 9.4% son trabajadores por cuenta propia, 8.8% son trabajadores sin pago y 1.2% empleadores, según INEGI

El manejo de tu dinero

El manejo de las finanzas personales no es exclusivo de los adultos, se puede y debe involucrar a niños y jóvenes. De acuerdo con el documento “Las economías de los jóvenes”, publicado por el Instituto de la Juventud de España, “la situación financiera de los jóvenes se encuentra en desarrollo y crecimiento”, por lo que un buen manejo, se verá reflejado en la edad adulta.

Pero… ¿cómo manejan los jóvenes mexicanos sus finanzas? Para conocer sobre este tema, el estudio Cultura financiera de los jóvenes en México” de 2014 realizado en conjunto por la Universidad Nacional Autónoma de México (UNAM) y Banamex, revela que quién toma las decisiones financieras en casa son los padres (56%) y sólo 20% de los jóvenes entre 15 y 29 años lo hacen por si solos.

Las principales fuentes de ingresos de este sector provienen de su empleo (36%) o de sus padres (35%). Por grupos de edad se observa lo siguiente:

- De 15 a 19 años refieren que son sus padres, en más de 60%.

- De 20 a 23 años indican que es su empleo (39%), en tanto que 35% son sus padres.

- De 24 a 29 años señalan que es su empleo en más de 50% o su pareja en alrededor de 20%.

El cuidado de tus ingresos depende de un consumo responsable, y parte de ello, es el de comparar precios de distintos bienes y servicios; sin embargo, 20% señala que nunca o casi nunca lo hace, y 26% refiere que casi nunca o nunca compara precios entre establecimientos.

De acuerdo con el estudio, 20% encuentra mayor satisfacción en gastar el dinero hoy que ahorrarlo para el futuro y 18% señaló sentir el impulso de comprar algunos productos aunque no los necesite.

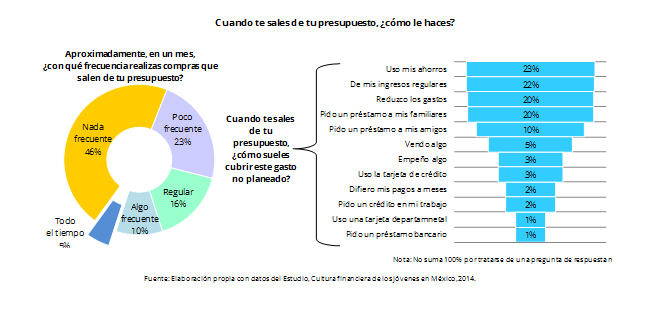

Otro dato del estudio revela que 54% de los jóvenes realiza compras que salen del presupuesto, y para subsanar esta situación, recurren a sus ahorros, lo que puede interferir en lograr un control adecuado de sus finanzas (Ver gráficas).

Y en qué gastan los jóvenes

Independientemente de la edad del jefe de hogar y de acuerdo con la Encuesta Nacional de Ingresos y Gasto de los Hogares (ENIGH) 2014 de INEGI, los principales destinos del ingreso se enfocan a cubrir el gasto en alimentos, bebidas y tabaco (34.1%), transporte (18.8%) y servicios de educación (14.0%).

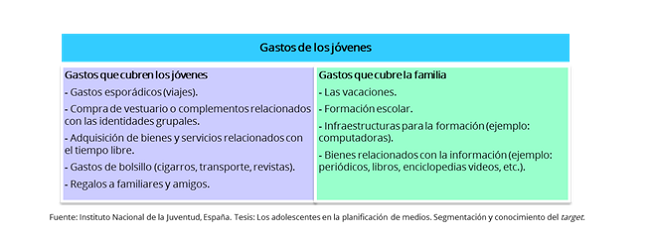

Según el estudio “Los adolescentes en la planificación de medios. Segmentación y conocimiento del target”, publicado por el Instituto Nacional de la Juventud en España, el gasto de los jóvenes se divide en aquellos que cubre su familia y por otra parte ellos mismos, como se muestra en el siguiente cuadro:

En este sentido, el estudio de la UNAM y Banamex muestra la manera cómo los jóvenes distinguen gastos necesarios e innecesarios:

- Gastos necesarios: transporte, escuela de los hijos y útiles escolares, telefonía móvil, renta, alimentación, servicios (luz y agua).

- Gastos innecesarios: diversión y esparcimiento (ir a restaurantes, cines, centros nocturnos, casinos, fiestas) y cosas que les gustan, pero que “no son indispensables”, como ropa, zapatos, aparatos electrónicos (teléfonos inteligentes, tabletas, televisores) o ir al gimnasio.

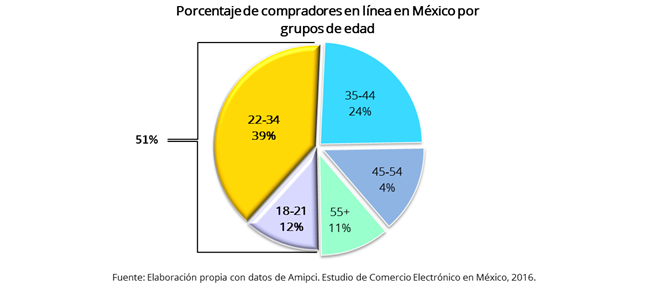

En el artículo “¿En qué gastan su dinero los jóvenes?” publicado en el sitio Wealth Planters, especializado en la asesoría de recursos humanos, los jóvenes gastan principalmente en tecnología, moda, comida, entretenimiento, diversiones y lo hacen, principalmente en tiendas virtuales, pues pasan la mayor parte de su tiempo en internet.

A este respecto, el estudio de comercio electrónico en México 2016 de la Asociación Mexicana de Internet (Amipci), muestra que 51% de los compradores en línea son personas de 18 a 34 años (Ver gráfica).

Que no le sobren días a tu quincena

Si eres de los que no saben en dónde fue a parar su dinero al final de la quincena o del mes, y te sobran días, entonces es momento de poner manos a la obra.

No se trata de no gastar, sino de utilizar una cantidad de dinero que, consciente y racionalmente, te asignes para tus gastos. Si caes en una compra de alto costo, puedes dejar de gastar en los siguientes periodos (semanal, quincenal, mensual, etc.) hasta que te recuperes y regreses al gasto asignado.

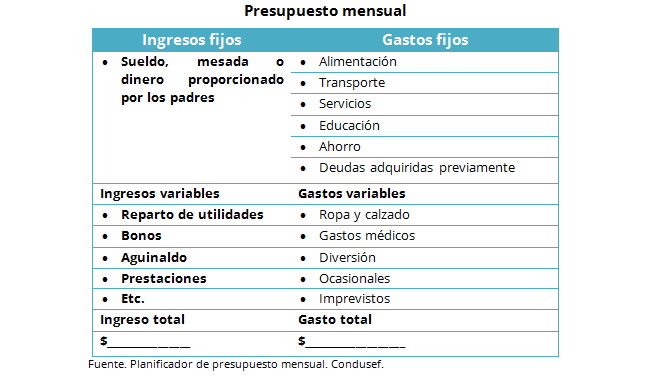

Una herramienta que te permitirá visualizar de manera clara en qué gastas tu dinero es un presupuesto mensual. Con esta herramienta podrás llevar un registro puntual de las entradas de dinero (ingresos fijos y variables) y los gastos normales en un determinado periodo de tiempo. A continuación, te detallamos en que consiste cada rubro:

- Ingresos fijos: los que se reciben de manera constante y periódica, como mesada, sueldo, pensión, etc.

- Ingresos variables: se pueden o no recibir como comisiones, ventas, etc.

- Gastos fijos: son los que permanecen constantes. Corresponden a desembolsos difíciles de evitar como alimentos, transporte, gasolina, servicios, colegiaturas, adeudos crediticios, renta, etc.

- Gastos variables: cambian de acuerdo con los gustos y actividades de cada persona, incluyen ropa, restaurantes, entretenimiento, etc.

A continuación, te presentamos un ejemplo de un presupuesto y algunos conceptos que puedes considerar en cada rubro.

Una vez que tengas la fotografía de tus ingresos y desembolsos, es momento de realizar un balance, este puede ser quincenal, mensual, bimestral, etc. En caso de que el resultado sea negativo, no te quedes cruzada/o de brazos, valora en qué renglones puedes reducir tus gastos.

Tu mayor ventaja, el tiempo

De acuerdo con el sitio Finanzas para todos, “El tiempo es el mejor aliado del inversor. Es algo valioso que no se puede vender ni comprar y, una vez agotado, ya no se puede recuperar”.

Por lo tanto, si hay algo que puedes presumir, ante las personas mayores, es el tiempo, claro, siempre y cuando lo aproveches en ahorrar e invertir cuanto antes.

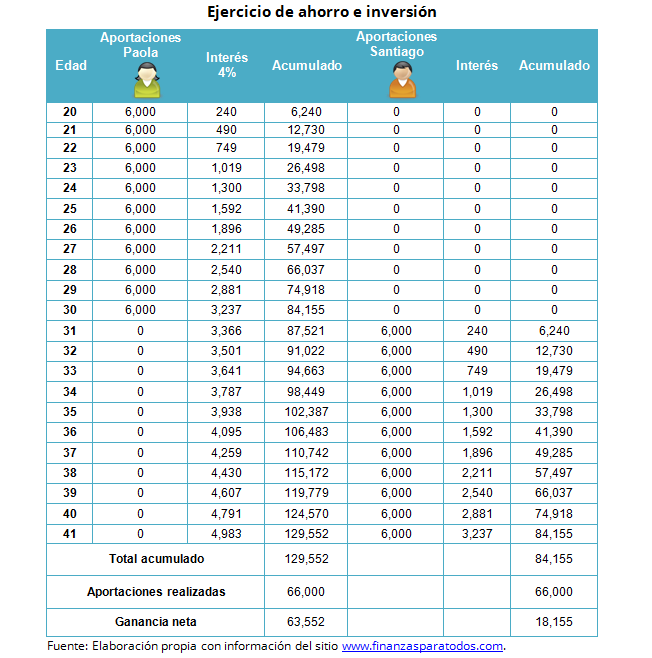

Hagamos un ejercicio. Paola es una joven de 20 años que ha decidido ahorrar e invierte $6,000 cada año con interés anual del 4%. Al cabo de 10 años, deja de realizar aportaciones porque prefiere disponer del dinero para otras cosas, pero deja todo lo que ha invertido acumulando intereses todos los años.

Santiago tiene la misma edad, prefiere gastar su dinero y decide postergar su ahorro hasta los 31 años, momento “idóneo” para ahorrar el mismo monto que Paola, en el mismo periodo de tiempo y con la misma tasa de interés (Ver cuadro).

Cómo puedes observar, la ganancia de Paola al final del periodo, suma del ahorro más los intereses, es de $129,552, lo que representa una ganancia de $63,552. El factor tiempo hizo que su dinero trabajara por sí solo, pues al no retirarlo se incrementó, pues se reinvirtieron los intereses ganados.

En cambio, Santiago ahorró un total acumulado de $84,155, con una ganancia de tan solo $18,155 por empezar a ahorrar más tarde.

De acuerdo con Condusef, en México las cuentas de ahorro pagan una tasa de interés muy baja, pues si bien la tasa promedio es de 2%, en realidad a este porcentaje hay que restarle las comisiones, impuestos y hasta la inflación anual.

Al momento de buscar una opción para tu ahorro verifica que sea la tasa de interés neta, toda vez que los bancos suelen publicar, casi siempre, la tasa de interés bruta por lo que los rendimientos prometidos no son los efectivamente recibidos.

Para obtener todos los beneficios del interés compuesto (ganar intereses sobre intereses, sumados al dinero invertido, acelerando su crecimiento en el tiempo) es necesario invertir, poco o mucho, eso depende de cada quien, pero con la firme convicción de no tocar ese dinero por un largo tiempo.

No te des el lujo de equivocarte

Cuando el dinero se malgasta bajo el pretexto de “Dios proveerá” o más bien tus padres; o simplemente vives con el “ya ni modo” en la boca, debes detenerte, las consecuencias serán desastrosas cuando enfrentes una emergencia o te quedes sin ingresos.

De acuerdo con la Condusef es común incurrir en ciertos errores que pueden afectar tus finanzas en el corto y largo plazo, como los siguientes:

- Pagar el mínimo en la tarjeta de crédito.

- Tener muchas tarjetas de crédito.

- No destinar una parte de tu ingreso al ahorro.

- Evadir compromisos y no hacer frente a las deudas.

- No tener un fondo de reserva para emergencias.

- No conocer tu historial crediticio en el Buró de crédito para detectar irregularidades.

- No estar asegurada o asegurado, ya sea con un seguro de vida, de automóvil, de gastos médicos, entre otros. Hay para todos los bolsillos.

- No comparar antes de comprar.

- Depositar tu dinero en instituciones o empresas no autorizadas, evita ser víctima de fraude. Verifica en Condusef y en la Comisión Nacional Bancaria y de Valores la entidad financiera de tu interés.

- Firmar sin antes leer detenidamente un contrato. Si tienes dudas acláralas primero.

- No comparar el Costo Anual Total (CAT). Este indicador te permitirá conocer el costo total de tu crédito para fines informativos y de comparación.

Todos nos equivocamos, pero entre más pronto entiendas que vivir de manera improvisada y sin darle el respeto que merece tu esfuerzo al ganar o ahorra ese dinero, no sólo provocará que la consolidación de tu independencia financiera se vea frustrada, también que siempre dependas de alguien, regularmente tus padres.

Otras recomendaciones

Nunca está de más tomar en cuenta las recomendaciones de los especialistas en finanzas, en este sentido la Condusef ofrece los siguientes consejos:

- No pienses que falta mucho tiempo y haz aportaciones voluntarias a tu Afore, recuerda que mientras más joven eres, más diversificadas están las inversiones que se hacen con los recursos de tu cuenta de ahorro, y por lo tanto tienden (sin ser una garantía) a generar mayores rendimientos de forma consistente.

- Tu presupuesto permitirá identificar algunas fugas como los “gastos hormiga”.

- Recuerda, un crédito no es dinero adicional, se trata de un préstamo que tendrás que pagar a futuro en un determinado plazo y con intereses.

- Si piensas solicitar un crédito, no lo uses para cubrir deudas o adquirir bienes o servicios no duraderos (ropa, calzado, alimentos).

- Si empiezas a recibir un sueldo y algunas prestaciones (aguinaldo, utilidades, etc.), es buen momento para plantearte metas financieras a corto y mediano plazo.

Fuentes:

- Instituto Nacional de Estadística y Geografía (INEGI). Encuesta Intercensal 2015. Consultado el 10 de julio de 2017 en: http://www.beta.inegi.org.mx/proyectos/enchogares/especiales/intercensal/

- Instituto Nacional de Estadística y Geografía (INEGI). Encuesta Nacional de Ocupación y Empleo. Tabulados básicos. Primer trimestre de 2017. Consultado el 8 de agosto de 2017 en: http://www.beta.inegi.org.mx/proyectos/enchogares/regulares/enoe/

- Instituto Nacional de Estadística y Geografía (INEGI). Encuesta Nacional de Gastos en Los Hogares, 2013. Consultado el 8 de agosto de 2017 en: http://www.beta.inegi.org.mx/proyectos/enchogares/regulares/engasto/2013/default.html

- Instituto Nacional de Estadística y Geografía (INEGI). “Estadísticas a propósito del Día de la Juventud (15 a 29 años) 12 de agosto”. Consultado el 11 de agosto de 2017 en: http://www.inegi.org.mx/saladeprensa/aproposito/2016/juventud2016_0.pdf

- Universidad Nacional Autónoma de México (UNAM)/ Banamex. “Cultura financiera de los jóvenes en México”. Consultado el 21 de julio de 2017 en: https://www.banamex.com/es/conoce_banamex/quienes_somos/prensa/pdf/book_brujula_digital_2014.pdf

- Instituto de la Juventud, España. “Los adolescentes como consumidores”. Consultado el 13 de julio de 2017 en: http://www.injuve.es/conocenos/ediciones-injuve/accesit-premios-injuve-para-tesis-doctorales-2007-elena-izco-montoya

- Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef). Revista Proteja su dinero, “¿Cómo manejan su dinero los jóvenes en México?”. Consultado el 26 de julio de 2017 en: http://www.condusef.gob.mx/Revista/PDF-s/2014/173/jovenes.pdf

- Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef). Educación financiera, “Conduguía. Hacer un presupuesto”. Consultado el 26 de julio de 2017 en: https://www.gob.mx/cms/uploads/attachment/file/95755/CONDUGUIAS-HACERPRESUPUESTO.pdf

- Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef). Educación financiera, “Condugía. Finanzas personales”. Consultado el 26 de julio de 2017 en: https://www.gob.mx/cms/uploads/attachment/file/95753/CONDUGUIAS-FINANZASPERSONALES.pdf

- Sitio web iAhorro. El consumo responsable entre jóvenes. Consultado el 10 de julio de 2017 en: https://www.iahorro.com/ahorro/gestiona_tus_finanzas/el-consumo-responsable-entre-jovenes.html

- Comisión Nacional de los Salarios Mínimos (CONASAMI). Consultado el 8 de agosto de 2017 en: https://www.gob.mx/conasami

- Sitio web Wealth Planters. “En qué gastan su dinero los jóvenes?. Consultado el 26 de julio de 2017 en: http://www.wplanters.com/en-que-gastan-su-dinero-los-jovenes/

- Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef). “La magia del interés compuesto”, Consultado el 23 de agosto de 2017, en: http://www.condusef.gob.mx/Revista/index.php/inversion/otros/280-la-magia-del-interes-compuesto.

- Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros (Condusef). “https://phpapps.condusef.gob.mx/planifica/planificador/inicial_pla.php Consultado el 3 de agosto de 2017.

Por Alma Beade Ruelas y Carlos Enrique Garcia Soto