Se mantiene sin cambios el monto objetivo semanal a subastar de Bonos de Protección al Ahorro, de acuerdo la última subasta del primer trimestre, quedando en 3,500 mdp de acuerdo a lo siguiente:

- 1,400 millones de pesos para los BPAG28 con plazo a vencer de hasta 3 años;

- 1,400 millones de pesos para los BPAG91 con plazo a vencer de hasta 5 años, y

- 700 millones de pesos para los BPA182 con plazo a vencer de hasta 7 años.

De conformidad con el Programa Anual de Financiamiento para el ejercicio de 2020 aprobado por su Junta de Gobierno, el IPAB continuará subastando semanalmente valores con las características siguientes:

- Bonos de Protección al Ahorro con pago mensual de interés y tasa de interés de referencia adicional (BPAG28) a plazo de 3 años;

- Bonos de Protección al Ahorro con pago trimestral de interés y tasa de interés de referencia adicional (BPAG91) a plazo de 5 años, y

- Bonos de Protección al Ahorro con pago semestral de interés y protección contra la inflación (BPA182) a plazo de 7 años.

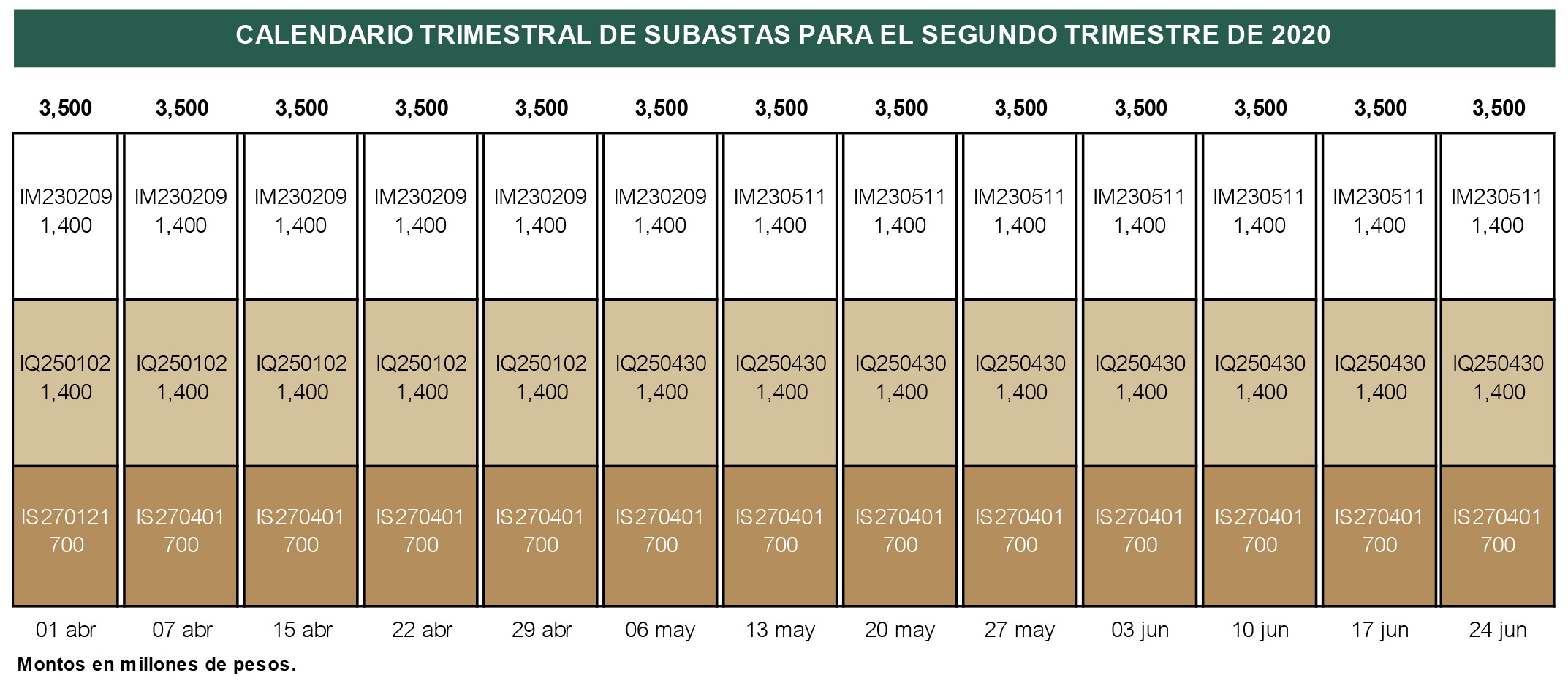

Asimismo, con el fin de brindar mayor certidumbre a los participantes del mercado en relación a los valores que emite, el Instituto da a conocer las fechas de subasta, montos y series de los instrumentos a colocar durante el periodo que comprende de abril a junio de 2020, de conformidad con el cuadro siguiente:

En este contexto, el monto total a colocar por el Instituto durante el periodo de abril a junio de 2020 será de 45,500 millones de pesos, teniendo que enfrentar vencimientos totales por 55,600 millones de pesos integrados por 19 mil 500 mdp de BPAG28; 22 mil 100 mdp de BPAG91 y 14 mil mdp de BPA182. De esta forma, la descolocación neta de Bonos de Protección al Ahorro será de 10,100 millones de pesos, monto que pudiera variar de acuerdo a las condiciones prevalecientes en el mercado de deuda nacional.

El programa de colocación de Bonos del Instituto para el segundo trimestre de 2020 es congruente con la estrategia de refinanciamiento de obligaciones financieras, la cual consiste en mantener en términos reales el monto de sus pasivos netos y generar con ello una trayectoria sostenible de la deuda en el largo plazo.