Hoy se publica un nuevo indicador del desempeño de las AFORE. Se trata de un análisis detallado de los rendimientos generados por las AFORE en el 2017 donde se busca ofrecer mayor información y transparencia a los más de 60 millones de ahorradores del sistema de pensiones.

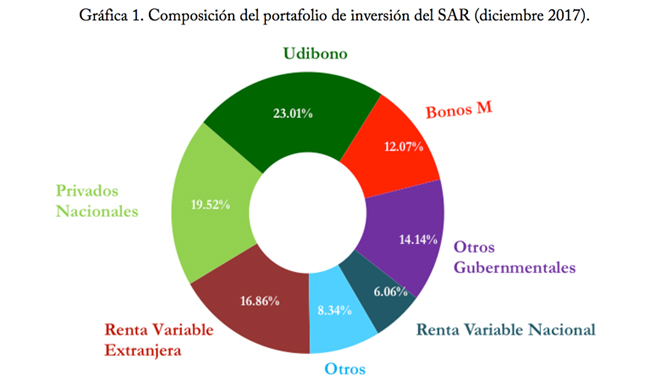

Los rendimientos que generan las AFORE provienen de la inversión que éstas realizan en distintos instrumentos financieros como bonos, acciones u otros. Al cierre del 2017 la composición de la inversión de los recursos de los trabajadores fue la siguiente:

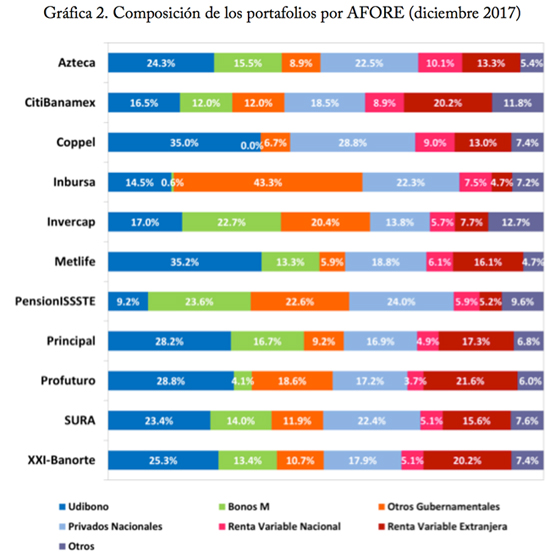

Cada una de las AFORE tiene distintas estrategias de inversión y, como consecuencia, invierten distintas proporciones de sus recursos en las diversas clases de activo. En la gráfica 2 se muestra la composición de los portafolios para cada AFORE.

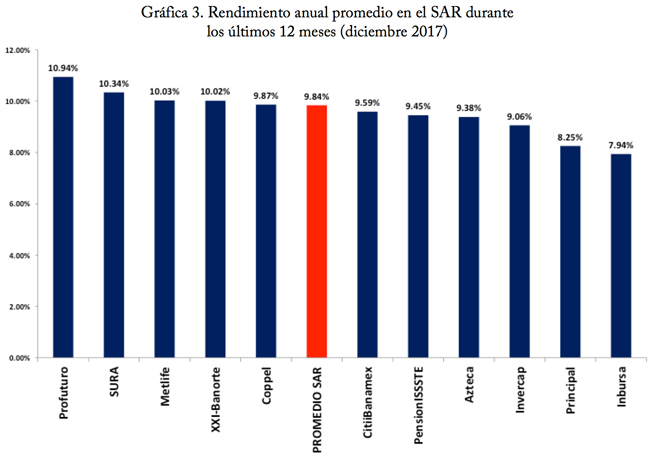

En la Gráfica 3 se puede observar el rendimiento que obtuvieron las AFORE en el 2017. Si bien los rendimientos de las Administradoras deben evaluarse con un horizonte de mediano y largo plazo, para efectos ilustrativos, el presente análisis se centra en el 2017. Cabe recordar que el año pasado fue uno de los mejores años de la última década en el Sistema de Ahorro para el Retiro ya que se alcanzaron rendimientos en promedio de 9.84%. Este rendimiento se tradujo en plusvalías por $246,588 millones de pesos. Adicionalmente, durante 2017 se obtuvieron plusvalías en cada mes del año, lo cual no había sucedido desde al menos una década.

Atribución al Rendimiento

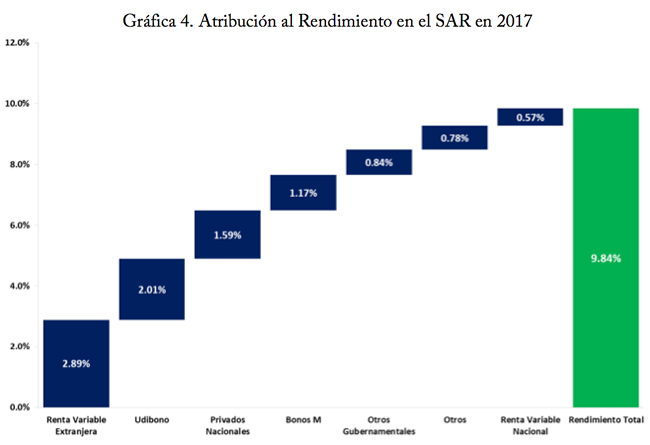

La Atribución al Rendimiento es una medida para evaluar y comparar las estrategias de inversión y los rendimientos obtenidos por las AFORE, descomponiéndolo por clase de activo y observando cuánto contribuye cada clase al rendimiento total.

En la Gráfica 4 se muestra la atribución al rendimiento por clase de activo para el rendimiento del 2017. Es decir, el rendimiento de 9.84% obtenido por las AFORE en promedio durante el 2017 se desagrega por cada clase de activo del portafolio. Se observa que la renta variable internacional es el activo que más contribuyó al rendimiento en el SAR, pues esta clase de activo contribuyó con 2.89 puntos porcentuales. Ello ocurrió a pesar de que el activo –al cual le fue muy bien en el periodo- representa solamente el 16.86% del portafolio de las AFORE.

La atribución al rendimiento le permite conocer tanto al administrador de los recursos como al inversionista (el trabajador) de dónde provienen los rendimientos de su portafolio de inversión y cuáles son las clases de activos que han sido más rentables.

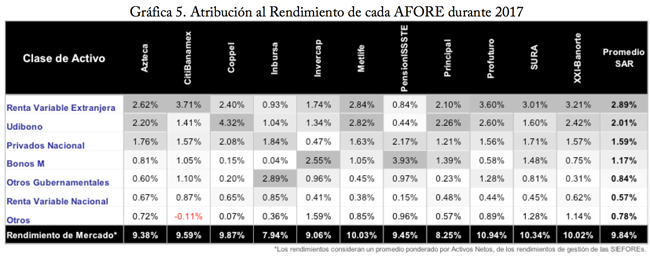

Al observar la atribución al rendimiento de cada una de las AFORE por clase de activo se observa lo siguiente:

A través de esta medida es posible comparar la gestión por clase de activo entre las distintas administradoras

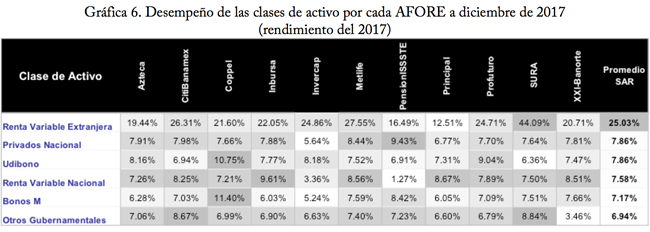

En la Gráfica 6 se presenta el desempeño de cada clase de activo por cada una de las AFORE, en esta ocasión desagregada en términos porcentuales.

Vale la pena destacar que a pesar de que alrededor del 50% de las carteras están invertidas en deuda gubernamental, la participación en renta variable extranjera ha sido un componente de diversificación muy importante al contribuir con el 29% de la rentabilidad total del sistema en el 2017.

Un aspecto a resaltar es que la Ley de los Sistemas de Ahorro para el Retiro cuenta con una disposición que restringe la inversión en activos extranjeros a 20% del total del portafolio. Dada esta restricción, las AFORE no pueden invertir más de este porcentaje en activos extranjeros que podrían contribuir a mayores rendimientos en el largo plazo.

Las diferencias importantes entre los rendimientos obtenidos por las AFORE por cada clase de activo y cómo cada uno de estas clases contribuye al rendimiento total que generan son un reflejo de la estrategia de inversión de cada AFORE. Por ello, es muy importante que los ahorradores comparen los rendimientos de cada AFORE y, en particular, la composición del portafolio de cada una de ellas.